Банковская сфера проходит серьезные изменения, влияющие на множество аспектов нашей жизни. Одной из заметных тенденций последних лет стало изменение подхода к взысканию долгов. Многие клиенты банков отмечают, что перестали получать непрошенные звонки и сообщения о задолженностях. Этот шаг вызвал массу вопросов и споров: почему банки отказались от активной коммуникации и как эта ситуация отразится на финансовом поведении людей?

Один из главных факторов, влияющих на решение банков, - это изменение законодательства. Некоторые страны ввели новые правовые нормы, которые ограничивают возможности банков в области взыскания долгов. Теперь банкам запрещено бесконтрольно звонить клиентам и напоминать о задолженностях. Это связано с желанием законодателей защитить права потребителей и предотвратить злоупотребления со стороны банков. В результате банки вынуждены пересмотреть свои стратегии в взыскании долгов и искать альтернативные методы взаимодействия с должниками.

Вторым важным компонентом данной проблемы является цифровизация и автоматизация банковских процессов. В настоящее время множество операций проводится без участия сотрудников банка, с помощью интернет-банкинга и мобильных приложений. Этот подход позволил снизить затраты на обслуживание клиентов и ускорить процессы взыскания задолженностей. Банки используют различные системы уведомлений и оповещений, отправляя информацию о задолженностях и сроках платежей через SMS и электронную почту. Таким образом, банковская сфера адаптируется к новым условиям и стремится обеспечить клиентам удобство и быстроту обслуживания.

Проблемы с коммуникацией

Еще одной проблемой является неграмотность операторов. Некоторые из них могут быть плохо обучены и не знают, как правильно общаться с клиентами. Это может приводить к конфликтам и неприятным ситуациям, что не способствует решению проблемы задолженности.

Также могут возникать технические проблемы, связанные с системой автоматизации звонков. Например, могут возникать сбои в работе системы, что приводит к нерегулярности звонков и задержке в уведомлении клиента о его задолженности.

Еще одной проблемой может быть невозможность связаться с клиентом. Некоторые должники могут не отвечать на звонки или не предоставлять актуальные контактные данные. Это делает процесс взыскания задолженности более сложным.

Таким образом, проблемы с коммуникацией являются одной из причин того, что банки перестали звонить клиентам о задолженности. Однако, существуют и другие факторы, которые также повлияли на данное решение. Об этих факторах будет рассказано в следующем разделе.

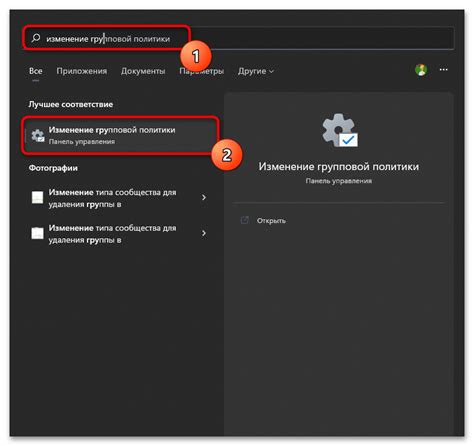

Изменение политики

Однако, с течением времени, банки пересмотрели свою политику и перешли к более мягким и клиентоориентированным подходам. Вместо активных звонков о задолженности, банки начали предлагать клиентам дополнительные финансовые услуги, которые могут помочь им выйти из долговой ямы.

Изменение политики также связано с сокращением рисков для банков. Регулярные звонки о задолженности могут вызывать негативные эмоции у клиентов и повлиять на их отношение к банку. Более мягкий подход, основанный на персонализированном обслуживании и предложениях, позволяет банкам поддерживать положительные отношения с клиентами и снизить вероятность дальнейшего ухудшения их финансового положения.

| Преимущества изменения политики банков: |

|---|

| 1. Большая вероятность возврата долга. Предложение клиентам дополнительных услуг и программ реструктуризации позволяет банкам улучшить процент возврата задолженности. |

| 2. Укрепление доверия клиентов. Благодаря более клиентоориентированному подходу, банки могут улучшить имидж и укрепить доверие клиентов. |

| 3. Снижение уровня стресса у клиентов. Банки, предлагая клиентам дополнительные финансовые услуги, могут помочь им справиться с финансовыми трудностями и снизить уровень стресса. |

| 4. Сокращение затрат на взыскание задолженности. Более персонализированные подходы позволяют банкам снизить свои расходы, связанные с процессом взыскания долгов. |

Технические проблемы

Одной из причин, по которой банк перестал звонить о задолженности, могут быть технические проблемы. Например, система автоматического набора номеров может быть временно недоступна из-за сбоя в программном обеспечении или неполадок в оборудовании.

Технические проблемы могут также включать переход банка на новую платформу или обновление программного обеспечения, что может занять некоторое время и привести к временной приостановке оповещений о задолженности.

Кроме того, возможны проблемы с базой данных или синхронизацией информации, из-за которых банк не может корректно определить задолженность клиента и не может отправить уведомление.

Такие технические проблемы могут случаться время от времени и являются нормальными для любой системы. Банки обычно работают над их исправлением в кратчайшие сроки, чтобы восстановить свои функции и начать оповещать клиентов о задолженности снова.

Негативный опыт клиентов

Прекращение звонков из банка о задолженности оказало негативное влияние на опыт клиентов. Многие люди жалуются на то, что они больше не получают уведомлений о неуплате кредитов, что усложняет контроль над своими финансами. Кроме того, отсутствие звонков может приводить к непредсказуемым ситуациям, когда клиенты не осознают свою задолженность и могут столкнуться с негативными последствиями.

Некоторые клиенты также отмечают, что отсутствие звонков создает большую неопределенность в отношении их финансового положения. Они не знают, когда и каким образом им следует погасить задолженность, и часто они оказываются в ситуации, когда уже слишком поздно что-то предпринимать. Это может привести к росту долга, что создает еще большие финансовые трудности.

Еще одним аспектом негативного опыта клиентов является потеря взаимодействия с банком. Звонки от банка не только предоставляли информацию о задолженности, но и давали возможность обсудить ситуацию, получить консультацию или решить проблему. Без этого взаимодействия клиенты ощущают себя более уязвимыми и неуверенными в своих действиях.

Усиление законодательства

Для защиты прав потребителей и регулирования деятельности банков в отношении звонков о задолженности было принято несколько законодательных актов:

- Федеральный закон от 02.12.1990 г. № 395-1 «О банках и банковской деятельности». Этот закон является основополагающим для банковской системы и содержит общие положения о банковской деятельности. В нем определены правила и принципы, которым должны следовать банки в своей работе, в том числе и в отношении контакта с клиентами в случае задолженности.

- Федеральный закон от 21.12.2013 г. № 353-ФЗ «О потребительском кредите (займе)». Данный закон определяет права и обязанности сторон при предоставлении потребительского кредита. Он устанавливает обязательные требования к информированию потребителя о договоре кредита, а также о сумме задолженности и сроках погашения. Благодаря этому закону банки стали более ответственно подходить к уведомлению клиентов о задолженности и применению мер по взысканию сумм кредита.

- Федеральный закон от 13.03.2006 г. № 38-ФЗ «О рекламе». В рамках этого закона установлены требования к контактной информации, размещаемой в рекламных материалах, включая информацию о банке и его контактах для связи. Это позволяет защитить потребителей от недобросовестных практик и обеспечить надежную связь с банком в случае возникновения задолженности.

- Федеральный закон от 21.07.2005 г. № 87-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Данный закон регулирует страхование вкладов физических лиц в банках. Он устанавливает порядок выплаты обеспеченности по вкладам в случае обращения банка в процедуру банкротства. Благодаря этому закону клиенты более уверенно относятся к своим депозитам и не ощущают постоянного давления со стороны банков относительно задолженности.

Проблемы безопасности

Одной из основных причин перестать звонить клиентам о задолженности стала проблема безопасности. В последние годы участие в различных мошеннических схемах стало все более распространенным явлением. Контактные центры банков стали основной целью злоумышленников, которые пытаются украсть личные данные клиентов или провести финансовые мошенничества.

Автоматические звонки о задолженности могут быть использованы мошенниками для легкого доступа к личной информации клиента, такой как номера счетов, коды доступа и пароли. Использование поддельных номеров телефонов и спам вызывает дополнительные проблемы, так как клиенты могут стать жертвами фишинговых атак и в результате попасться на уловки злоумышленников.

Другой важной причиной в отказе от звонков о задолженности является возможность нарушения законодательства о приватности данных. Компании, отправляющие автоматические звонки клиентам, могут нарушить правила, предусмотренные Законом о персональных данных или иными юридическими нормами, которые регулируют обработку и хранение информации.

Разработка и поддержка безопасной инфраструктуры для проведения звонков о задолженности требует значительных временных и финансовых затрат. Использование защищенных систем, автоматическое распознавание голоса и аутентификация клиента могут помочь уменьшить риски и обеспечить безопасность при общении с клиентами. Сложность и стоимость таких технических решений являются одними из главных причин для поиска альтернативных способов для уведомления клиентов о задолженности.

Альтернативные способы связи

Одной из причин, по которой банки перестали звонить о задолженности, стало использование альтернативных способов связи с клиентами. Вместо телефонных звонков банки начали активнее использовать средства электронной связи, такие как:

| Банки начали активно отправлять уведомления о задолженности по электронной почте. Это более удобный и быстрый способ доставки информации, который позволяет избежать некоторых проблем, связанных с телефонными звонками. | |

| СМС | Отправка уведомлений о задолженности по средствам СМС-сообщений стала популярным способом связи с клиентами. Банки могут отправлять информацию о просроченных платежах или предложения о решении проблемы напрямую на мобильный телефон клиента. |

| Мобильные приложения | Многие банки разработали мобильные приложения, через которые клиенты могут получать информацию о своих задолженностях, выполнять платежи и контролировать состояние своего счета. Это более удобный и интуитивно понятный способ взаимодействия с банком. |

| Личный кабинет на сайте | Клиенты могут получать информацию о своих задолженностях, выполнять платежи и управлять своими финансами через личный кабинет на сайте банка. Это удобно и позволяет клиентам самостоятельно контролировать свои финансовые обязательства. |

Использование альтернативных способов связи позволяет банкам добиваться более эффективного взаимодействия с клиентами, предоставлять им информацию в удобной форме и сокращать время и затраты на обработку задолженностей.